ביטוח חיים הינו עניין שכל מי שיש לו משפחה צריך לחשוב עליו. רבים נוטים להתבלבל בין סוג ביטוח החיים הנכלל בביטוח הפנסיוני שלהם, לבין ביטוח פרטי, וחשוב לעמוד על ההבדלים שביניהם. הדרך הנכונה לדאוג לביטוח חיים

בין ים הביטוחים השונים המוצעים לנו מכל כיוון – בין שמדובר במודעות על שלטי החוצות, פרסומות ברדיו ובטלוויזיה, ואף מסוכני הביטוח שלנו, חשוב מאוד לערוך את ההבחנה – אילו מהם באמת נחוצים לנו, ועל אילו אנחנו סתם מבזבזים כסף שיכל לשרת אותנו למטרות אחרות, לרבות חיסכון.

ביטוח חיים הוא אחד מסוגי הביטוחים שחשוב להכיר ולהתעמק במשמעותו, במיוחד אם הקמתם משפחה, או לכל הפחות, אתם חיים עם בן או בת זוג שחשוב לכם לדאוג להם ביום שאחרי.

מובן שאף אחד לא חש בנוח לעסוק באפשרות שהוא יילך לעולמו, אבל זהו חלק מהחיים, וחשוב לקחת אחריות ולעשות את הצעדים שיבטיחו עתיד טוב יותר לאלו שיישארו כאן אחרינו, במיוחד כשמדובר ביקרים לנו.

נפתח בהסבר קצר, על מנת להבהיר את משמעותו של הביטוח הייחודי הזה, במסגרתו אתם נדרשים לשלם בכל חודש לחברת הביטוח, סכום שנקבע מראש מולה, ועל השינויים שעלולים לחול בו נפרט בהמשך, ואילו חברת הביטוח מתחייבת בתמורה, לשלם פיצוי כספי מסוים לשאירים שהגדרתם, לאחר מותכם.

מדוע ביטוח חיים הוא כה משמעותי לבעלי משפחות?

הקמתם משפחה יחד עם בחיר או בחירת לבכם, הבאתם ילדים לעולם, שהם כל עולמכם וכמעט כל צעד שאתם עושים הוא למענם ולמען עתידם, ואין דבר חשוב לכם יותר מהאושר שלהם, הצלחתם וביטחונם הכלכלי. סביר להניח שאחת השאיפות המרכזיות בחייכם, היא שלעולם לא יחסר להם דבר.

במשפחה סטנדרטית בישראל, שני בני הזוג מחזיקים בעבודות המספקות להם הכנסה קבועה, שוויונית יותר או פחות, העניין החשוב הוא שנשמרת יציבות כלשהי בניהול משק הבית וברמת החיים שאתם מנהלים. בישראל של ימינו, יוקר המחיה גבוה במיוחד, וכדי להמשיך ולהנות ואיכות חיים, חייבים לדאוג ליום שאחרי. במקרה של פטירה של אחד מבני הזוג, ההכנסה המשפחתית עלולה להיפגע באופן אנוש, מה שיכול להביא למשבר כלכלי של ממש ולפגוע באופן ישיר בבני המשפחה. אם כן, רכישה של פוליסת ביטוח חיים, עשויה לשנות את התמונה, כאשר המשמעות הפשוטה היא שהמשפחה תקבל סכום כסף שייאפשר לה לשמר את רמת החיים שניהלה עד כה.

חשוב להבין: ההבדלים שבין ביטוח חיים ריסק לבין ביטוח חיים פנסיוני

במסגרת פוליסות של ביטוח פנסיוני, המוגדרות כחובה עבור כלל העובדים בישראל, מעסיקים, שכירים ועצמאיים, נכללים רכיבים ביטוחיים של אובדן כושר עבודה, רכיב חיסכון לזקנה, וגם חיסכון שאירים, שהוא למעשה חיסכון שהסכום שנצבר בו יועבר לבני המשפחה במקרה של מות המבוטח.

חשוב להתעכב על רכיב זה, ולהבין שאומנם הוא מהווה ביטחון מסוים עבור היקרים לנו שיישארו כאן לאחר מותנו, אך עם זאת, בפורמט הזה, אין לנו שליטה על גובה הסכום שהם יקבלו במקרה הזה, מאחר והוא ייגזר מההכנסה החודשית שלנו. כמו כן, במקרה זה המשפחה לא תקבל סכום כסף גדול כמענק חד פעמי, אלא שהדבר יגולם בקצבה חודשית, שכאמור, אין לנו שליטה על גובה הסכום שיהיה בה, וגם אין לדעת מה יהיה משך הזמן שהיא תתקבל. ישנה סבירות מסוימת שסכום הקצבה הזו יהיה נמוך משמעותית מזה שהמשפחה זקוקה לו על מנת להמשיך להתקיים, וזו בהחלט עלולה להיות בעיה.

בביטוח חיים פרטי מסוג ריסק, לעומת זאת, אתם רוכשים לכם ולבני משפחתכם גב כלכלי הרבה יותר בטוח ויציב, שהתמורה שעתידה להתקבל ממנו היא ברורה וידועה מראש, בהתאם לסוג הביטוח ולהיקף שבחרתם.

בביטוח ריסק יש לכם שליטה מלאה על כמה אתם מפרישים בכל חודש ומהו הסכום שהשאירים יקבלו בסופו של דבר, כמענק חד פעמי בבוא היום. בביטוח זה, ישנם מסלולים שונים לבחירה, ואתם רשאים לבחור בדיוק את המסלול ואת התמהיל המתאימים לכם באופן מדויק. כמו כן, בניגוד לביטוח הפנסיוני שהוא בגדר חובה, ועליכם להפריש אליו בכל חודש במהלך שנות העבודה שלכם, בביטוח החיים הפרטי אתם יכולים להחליט בכל זמן נתון להפסיק אותו, או לערוך בו שינויים כאלה או אחרים, בהתאם לצרכיכם המשתנים.

כיצד הכי משתלם כיום לרכוש ביטוח חיים פרטי?

העלויות, ובמיוחד התשלום החודשי בביטוחי חיים, הן עניין שחלות בו תמורות רבות, במיוחד בפרמיה שתשלמו לאורך השנים. הפרמטרים המשפיעים על העלויות הם בעיקר הגיל והמצב הבריאותי שלכם, שמייקרים את הפרמיה החודשית, במיוחד אם אתם עובדים מול סוכן ביטוח אשר הוא חלק מחברת ביטוח או אף בעבודה ישירה מול חברת ביטוח, גופים אלו פעמים רבות מידי מנצלים את פערי המידע בעולם תוכן זה כך שהעסקה שתקבלו לא תהיה המיטבית עבורכם או בעלות, או בכיסוי הביטוחי ופעמים רבות מידי בשניהם.

חשוב לשים לב, שגם אם סוכן הביטוח מציע לכם הנחה משמעותית בתחילת הדרך, זוהי הנחה זמנית ברוב המקרים, והמחיר החודשי הנגבה מכם יעלה במרוצת השנים, כאשר סביר להניח שלא תבחינו בכך בחשבון, אך אלו עלויות המצטברות בסופו של דבר לסכומים משמעותיים של אלפי ועשרות אלפי שקלים.

למרבה המזל, הטכנולוגיה המתקדמת של העידן בו אנחנו חיים, מציעה פתרונות דיגיטליים החוסכים לנו הרבה כסף, ומאפשרים לנו להנות מביטוחי חיים משתלמים בהרבה, אותם ניתן לרכוש באונליין, בסכומים נמוכים יותר ויציבים יותר.

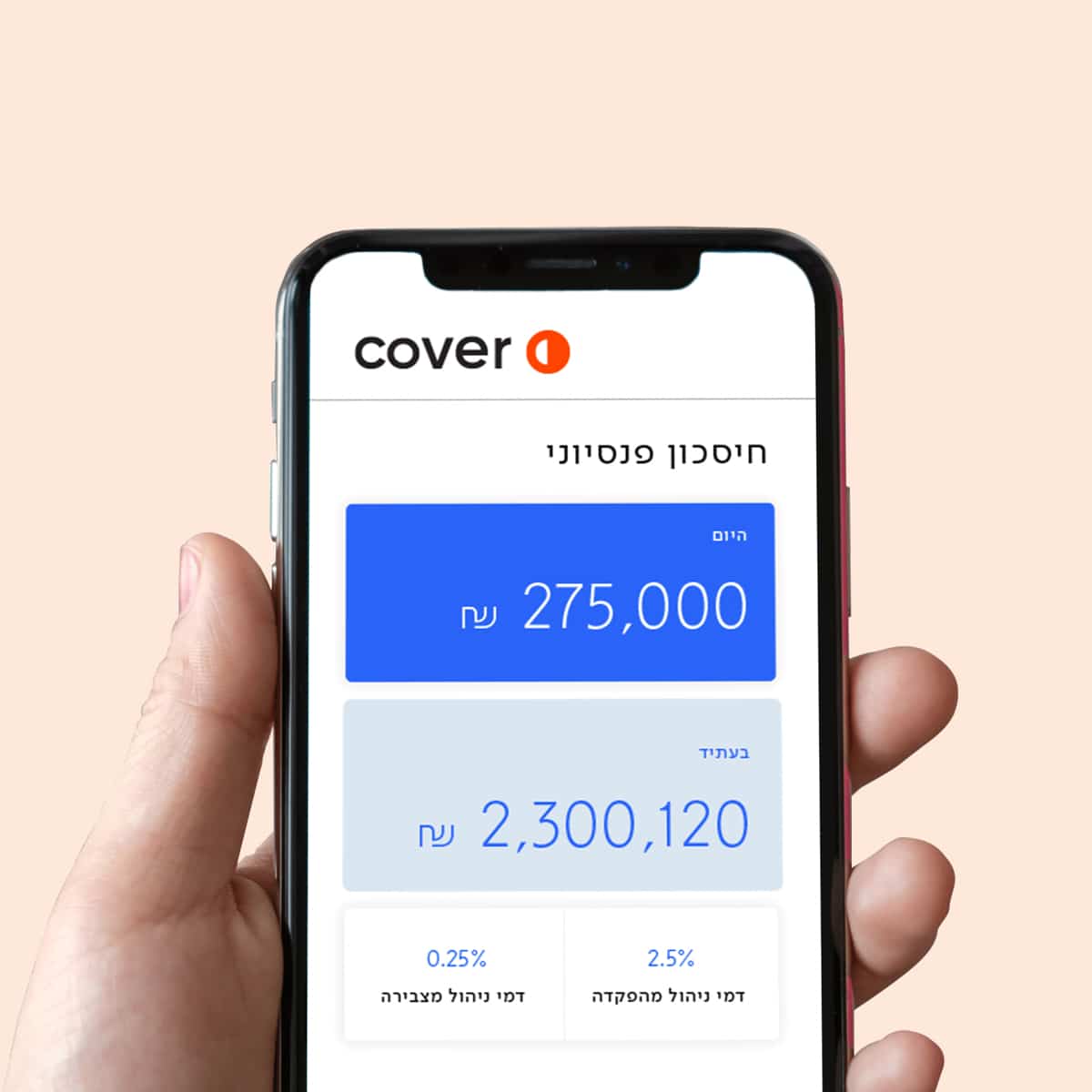

כיום ישנה אפשרות לרכוש מוצר ביטוחי זהה, אותו אחד שיעניק למשפחתכם את הביטחון כלכלי הכה חשוב ונחוץ שאתם רוצים לספק לה, במחיר נמוך יותר ובאופן יעיל יותר. כל שצריך לעשות, הוא לפנות לברוקר ביטוח, כדוגמת COVER, שכבר רכשה את הכלים ואת הניסיון, לנהל עבורכם את הביטוחים באופן המתקדם, היעיל והמשתלם ביותר.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד.